عوامل موثر بر نوسانات نرخ ارز در ایران/ شوک ارزی چه زمانی رخ داد؟

سید صالح اکبر موسوی و منصور عسگری : استادیار و دانشیار موسسه مطالعات و تحقیقات بازرگانی متغیرهای اقتصادی مانند نرخ سود، نرخ تورم، اشتغال، تولید، صادرات، واردات، بدهی و نرخ مالیات دولت و متغیرهای غیراقتصادی مانند رقابت پذیری، سفته بازی، مداخلات دولت، انتظارات، فساد و تحریم از جمله متغیرهای اصلی مرتبط با ارز هستند.

طبق اکثر مدلهای نظری استاندارد برای تعیین نرخ ارز، این نرخ توسط متغیرهای بنیادی اقتصاد تعیین میشود که نیازمند رصد دقیق این متغیرها برای مدلسازی هر چه دقیقتر نوسانات نرخ ارز و سپس پیشبینی نرخ ارز است. نرخ برای دوره های آینده در این راستا به اختصار به برخی از کانال های تأثیر مهم ترین متغیرهای بنیادی اقتصاد بر نوسانات نرخ ارز اشاره می شود.

مدل های پولی تعیین نرخ ارز که توسط دورنبوش (۱۹۷۶) ارائه شد، به خوبی تأثیر تغییر متغیرهای پولی را بر نوسانات جهشی نرخ ارز توضیح می دهد. رویکرد پولی بیان می کند که نرخ ارز در فرآیند متعادل کردن عرضه و تقاضای کل پول ملی در هر کشور تعیین می شود.

میزان تقاضا برای پول تابعی از درآمد واقعی کشور، سطح عمومی قیمت ها و نرخ بهره است. زمانی که مقامات پولی کشور کنترل چندانی بر عرضه پول (نقدینگی) ندارند، تعادل بازار پول در کوتاه مدت به هم می خورد و برای حفظ آن باید ارزش پول ملی کاهش یابد.

کسری بودجه: اکثر کشورها بودجه خود را با استفاده از منابع مالی برای جبران کسری بودجه تهیه می کنند، آن هم در مقیاس بزرگ. اگر وضعیت اقتصادی کشور به گونه ای نباشد که با افزایش بدهی های دولت، شرایط را برای رشد اقتصادی فراهم کند، در این صورت ممکن است بدهی دولت از رشد اقتصادی فراتر رود که با جلوگیری از ورود دولت، می تواند باعث افزایش شود. سرمایه گذاری خارجی در کشور تورم داخلی را تامین کند. این موضوع می تواند تورم را نیز افزایش دهد و به نوبه خود باعث افزایش نرخ ارز شود.

تورم: یکی دیگر از متغیرهای اساسی موثر بر نرخ ارز، تورم است. تورم هم بر نرخ ارز تاثیر می گذارد و هم تحت تاثیر تغییرات ارزی است. تورم می تواند به طرق مختلف بر نرخ ارز تاثیر بگذارد. با افزایش تورم مردم برای حفظ ارزش پول خود به سمت تبدیل دارایی های خود به سایر ارزها به ویژه دلار (به عنوان ارز غالب جهان) می روند.

این اقدام گاه انبوه مردم خود به خود باعث ایجاد انتظارات تورمی می شود که به نوبه خود باعث افزایش بیشتر نرخ ارز و افزایش مستمر تورم داخلی می شود که باعث افزایش تورم در یک کشور می شود و فضای اقتصادی ملتهب و نامطمئنی را برای سرمایه گذاران خارجی ایجاد می کند. قرعه کشی می کند

نرخ بهره: نرخ بهره بالاتر از سه کانال بر متغیرهای کلیدی اقتصاد کلان تأثیر می گذارد: ۱. تقاضا برای دارایی های مالی در پول داخلی را افزایش می دهد. ۲. افزایش نرخ سود داخلی از طریق کانال اعتباری باعث انقباض تولید داخلی می شود و ۳. افزایش نرخ سود باعث افزایش بار بدهی مقامات مالی می شود که باعث افزایش انتظارات تورمی و در نتیجه تضعیف ارز می شود. ، که بر نرخ بهره در نرخ ارز تاثیر می گذارد. بستگی به میانگین این سه کار دارد.

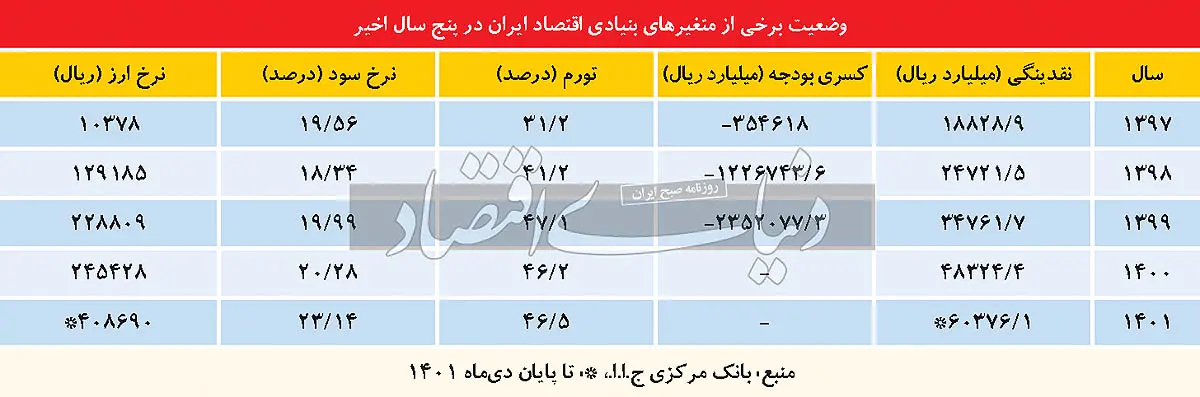

به منظور بررسی بیشتر، آمار پنج سال اخیر از متغیرهای اقتصادی مورد بحث در جدول فوق ارائه شده است.

از سال ۱۳۹۷ تا پایان دی ماه ۱۴۰۱ میزان نقدینگی حدود ۲۲۰ درصد رشد داشته است. وضعیت مالی دولت تا پایان سال ۹۹ نشان می دهد که کل تراز عملیاتی و سرمایه ای دولت در سال ۱۳۹۷ نسبت به سال قبل (۱۳۹۶) رشد زیادی داشته است.

کسری بودجه دولت در سال ۲۰۱۹ نسبت به سال ۲۰۱۸ رشد ۹۱ درصدی داشته است. تورم در دوره مورد بررسی همواره افزایش یافته است و گاه عدم ارائه به موقع آمار تورم در دولت های مختلف باعث اطلاعات نادرست از نرخ تورم و شکل گیری تصمیمات نادرست و گاه عجولانه از سوی عوامل اقتصادی، صاحبان مشاغل و مردم می شود.

به طور خلاصه می توان گفت که نرخ دلار/ریال در بازار آزاد غیررسمی در سال ۱۳۹۶ حدود ۱۰ هزار تومان بوده و همین نرخ در پایان دی ماه ۱۴۰۱ به حدود ۴۰ هزار تومان افزایش یافته است. نرخ برابری دلار/ریال در این دوره چهار برابر شده است. اتفاقی که می توان آن را به زمان خروج آمریکا از برجام (اردیبهشت ۱۳۹۶) و تشدید تحریم ها نسبت داد.

مطالعات انجام شده در کشور به منظور پیش بینی نرخ ارز نتوانسته است نرخ ارز را به درستی پیش بینی کند و دلیل آن احتمالاً این است که مدل سازی نرخ ارز تنها با متغیرهای بنیادی برای اقتصاد ایران مناسب نیست. به طوری که در جهش های فراوانی که تاکنون در نرخ ارز ایران اتفاق افتاده، متغیرهای اقتصادی نقش کمتری در دامن زدن به این نوسانات داشته اند.

به عنوان مثال در شوک ارزی که در پایان سال ۱۴۰۱ اتفاق افتاد، برابری دلار/ریال ابتدا وارد کانال ۴۰ هزار تومان شد، سپس در روزهای پایانی سال به ۶۰ هزار تومان رسید. این افزایش ناگهانی را نمی توان به نقش متغیرهای اساسی اقتصاد نسبت داد. زیرا در بازه زمانی بسیار کوتاه تغییر چندانی در متغیرهای بنیادی اقتصاد ایجاد نمی شود و در نتیجه مدل سازی بر اساس متغیرهای اقتصادی برای پیش بینی نرخ ارز در چنین دوره هایی با شکست مواجه می شود.

همچنین با توجه به تحریمهای مختلف کشورهای غربی و اروپایی علیه ایران، دولتها مجبور شدند برای جلوگیری از افزایش فشار تورمی در گروه کالاهای اساسی برای مردم، نرخهای ارزهای مختلفی از جمله ۴۲۰۰ تومان و ۲۸ هزار و ۵۰۰ تومان را در نظر بگیرند. ، که نه تنها مشکلات را حل نکرد. ، اما وضعیت ارزی کشور و سایر متغیرهای عمده مرتبط با ارز دستخوش تغییرات اساسی شده است.

وجود این ارزهای چندگانه (بازار آزاد رسمی، نیمه رسمی و غیررسمی) که ناشی از سیاست های غلط مقامات پولی کشور و در رأس آن بانک مرکزی است، عامل جرقه های اولیه در بورس است. نوسانات نرخ در ایران القا و اجرای این نوع نگرش در جامعه که در سال های اخیر مردم به جای کار مولد به دلالی در بازارهای مختلف ارز، طلا، مسکن و حتی خودرو روی بیاورند، آثار جبران ناپذیری بر اقتصاد کشور خواهد داشت.

زمانی که اقتصاد کشور برای فعالیت های سفته بازی آماده شود، انتظارات تورمی در جامعه شکل می گیرد و به دنبال این انتظارات تورمی، نوسانات بعدی قیمت ها مشخص می شود. حتی در چند سال اخیر، رفتاری که مردم مشاهده کرده اند، گمانه زنی ها را بی ثبات کرده است. در چنین حالتی، مردم با افزایش قیمت ارز (یا هر دارایی) را خریداری می کنند، در حالی که امیدوارند در آینده نزدیک دوباره افزایش یابد. این باعث افزایش توقعات و افزایش قیمت ها می شود.

با توجه به وضعیت متغیرهای بنیادی مطرح شده در جدول فوق برای اقتصاد ایران و تداوم تصمیمات و سیاست های بعضا عجیب و همچنین تداوم تحریم های ظالمانه همراه با فشارهای تورمی و تورم مورد انتظار هر ساله، بعید به نظر می رسد که مبادلات غیررسمی نرخ بازار آزاد، بازگشت به محدوده کانال ۴۰ هزار تومان یا حتی کمتر از آن.